Integração com Tributos

Visando adequar o processo de geração automática de informações sobre tributação no lançamento de Notas Fiscais no Módulo de Contratos de Empreiteiros, tornou-se necessário implementar a integração com o Módulo de Tributos.

Modelos de Documentos Fiscais

Para cada município temos modelos, tipos e séries de documentos diferentes, sendo necessária a realização de um cadastro para possibilitar a entrada de documentos no Módulo de Empreiteiros. Este cadastro deve ser realizado no menu cadastros do Módulo de Tributos (opção "Estados/Municípios" pasta "localidades").

Os vínculos cadastrados são utilizados na entrada de documentos fiscais que se dão através do Módulo de Contratos de Empreiteiros. Essas informações são importantes para a geração de arquivos magnéticos para as Prefeituras como por exemplo: D.E.S., D.E.M.M.S., etc.

Regras de Tributação (ICMS e IPI)

Os cálculos dos impostos ICMS e IPI dependem da correta parametrização das suas respectivas regras, no Módulo de Tributos.

Para o ICMS devem ser configuradas as regras para cada estado e também as regras interestaduais (UF origem e UF destino). Para isso deve ser acessado o menu "Códigos de Tributação" .

Para a definição das regras de tributação do IPI é necessário recorrer ao cadastro de NCM também localizado no Módulo de Tributação Fiscal. Para cada NCM deve ser definida uma regra de tributação do IPI.

Neste cadastro também é possível definir os relacionamentos entre as regras de ICMS e NCM na pasta Tratamento de ICMS.

Após a definição das regras de tributação para o cálculo de ICMS e IPI é necessário vincular estas regras aos insumos do catálogo de insumos do Módulo de Administração de Materiais. Para isso é necessário acessar o catálogo de insumos e vincular os devidos códigos na pasta tributação.

CFOPs e Códigos de Aplicação

Para realização correta do cálculo de impostos e da exportação dos mesmos para o livro fiscal de entradas no Módulo de Tributos existe ainda dois itens a serem configurados: os CFOP's e os códigos de Aplicação.

O primeiro a ser configurado é o código de aplicação que controla a formação das bases de cálculo de diversos impostos incluindo ICMS e IPI bem como a definição se há ou não crédito destes impostos, além disso, é no código de aplicação também que o sufixo do Código Fiscal de Operações e Prestações (CFOP) é definido.

No Módulo de Contratos de Empreiteiros para cada item do contrato são definidas duas aplicações, uma aplicação para Serviço e outra para Material.

O código CFOP indica tipo da operação que está sendo feita (por exemplo: contratação de um serviço, compra de mercadoria, entre outros) e a origem desta mercadoria ou serviço (estadual, interestadual ou importada).

Estas definições são importantes pois indicam qual tributação de ICMS deve ser aplicada, ou se há necessidade de tributação.

Na pasta tributação do cadastro do CFOP devem ser observados três itens importantes: a tributação de ICMS, a tributação do IPI e o vinculo com o código de aplicação.

O vínculo com o código de aplicação ocorre nas duas pontas, primeiro através do sufixo definido no código de aplicação e depois através do vínculo direto com a aplicação no cadastro de CFOP. É importante salientar que uma mesma aplicação não deve estar relacionada com mais de um CFOP caso contrário causará problemas nos lançamentos de notas fiscais de entrada no Empreiteiros.

Devido as particularidades de construtoras onde as notas fiscais de fornecedores são emitidas no endereço da construtora e não no endereço da obra, foi necessário implementar para que a CFOP seja obtida através do endereço da organização/filial e não no endereço da obra.

O prefixo da CFOP (1, 2 ou 3) é definido pelo estado de origem e estado destino da Nota Fiscal, justificando a implementação citada acima. Para organizações dos tipos SPE´s e SCP´s, devido o endereço da obra ser o

mesmo da organização, a implementação não irá mudar em nada do processo já existente.

Cálculo de Impostos no Módulo de Empreiteiros

É necessário que para o cálculo correto dos impostos todas as configurações sejam realizadas.

Na tela de parâmetros do Módulo de Empreiteiros existem três parâmetros indispensáveis, são eles:

Cód. Ação Padrão: Aqui definimos o código de ação padrão a ser utilizado na movimentação integrada das notas fiscais. Este código será levado automaticamente aos parâmetros do contrato onde poderá ser alterado.

Tipo de Preço: É utilizado para a realização da exportação para o Módulo de Materiais onde este campo tem preenchimento obrigatório, diferente do Módulo de Empreiteiros que não calcula Frete.

% de Tolerância: Utilizado para definir qual o percentual acima do valor da medição pode ser lançada a Nota Fiscal. Este parâmetro pode ser alterado também no contrato na pasta de parâmetros do contrato .

Cód. Identificador: Este parâmetro serve de filtro para a busca dos insumos vinculados na aba tributação da tela de Documentos (NF), ou seja, será possível vincular apenas os insumos que pertencem ao “Cód. Identificador” definido neste campo.

Para realização do cálculo de impostos será necessário realizar o cadastro dos impostos na tela de retenções do contrato, onde além das já conhecidas retenções (tais como ISS e Caução contratual), devem ser cadastrados os impostos para posterior cálculo no lançamento das notas fiscais de entrada.

Para que o cálculo de ICMS e IPI funcionem corretamente deve ser cadastrado no tipo de documento um código de ação do tipo MVCPA que deve ter como tipo de movimento o imposto desejado.

Com os impostos devidamente cadastrados no contrato é possível realizar uma medição para então lançar uma nota fiscal referente à mesma.

É importante salientar que no lançamento de medições no caso de um item ser do tipo material e serviço ao mesmo tempo, a parte de material deve ser separada da parte serviço gerando assim um item de medição com 100% de material e outro com 0% de material. Caso esta recomendação não seja seguida não será possível exportar a nota para o Módulo de Tributos.

Deve-se atentar também no lançamento de medições de contratos que possuem blocos com endereços próprios em mais de um município, ou seja, um bloco A em uma cidade e um bloco B em outra, nestes casos não é recomendado o lançamento de itens em uma mesma medição para blocos diferentes (municípios diferentes). O não cumprimento desta regra acarreta problemas no lançamento da Nota Fiscal pois será desconsiderado um dos municípios envolvidos na medição.

Realizada e liberada a medição pode-se então lançar uma Nota Fiscal que fará a baixa total ou parcial da medição. Isto significa que pode haver mais de uma nota fiscal para uma mesma medição. Será na nota fiscal que serão calculados os impostos, sendo possível alterar os valores calculados durante a entrada da mesma permitindo uma maior flexibilidade para pequenos ajustes de valores, tudo isso respeitando o percentual de tolerância máxima.

Na pasta "Documento” existem alguns campos que comprometem o cálculo dos impostos, são eles:

Tipo de Doc. (Fiscal): Campo obrigatório para a integração com o livro fiscal (Tributação Fiscal) de entradas e com o recebimento do Módulo de Materiais.

Modelo/Mun.: É o vínculo criado no cadastro de localidade entre Modelo, Tipo e Série municipais. A alteração deste campo reflete-se nos campos Tipo Doc. (Municipal) e Série (Municipal).

Adicionar Substituição Tributária ao valor da nota?: Serve para os casos em que o valor da substituição tributária não foi previsto no momento da contratação, e, portanto só é conhecido o valor sem substituição tributária.

Quando marcado este campo faz com que ao calcular substituição tributária para os itens da nota o valor calculado seja incorporado ao valor total de cada um dos itens que possuem esta situação e consequentemente isto

reflete no total da nota e é o valor com substituição que será exportado tanto para o financeiro quanto para o livro fiscal. Desta forma o valor da nota ficará diferente do valor da medição.

Na pasta “Tributação” serão relacionados os impostos e retenções do item, além de dados referentes à tributação do item. Os campos mais relevantes ao cálculo de impostos são:

Insumo Vinculado: Este campo é utilizado nos casos em que no contrato é definido um item genérico que pode na medição se transformar em um material ou serviço qualquer. O problema deste tipo de item é que normalmente suas regras tributárias não estão corretamente configuradas. Sendo assim na entrada de uma nota fiscal através do Módulo de Empreiteiros, existe a possibilidade de vincular um insumo de acordo com o código identificador cadastrado nos parâmetros do módulo. Desta forma o sistema entenderá que nos cálculos de impostos como ICMS e IPI as regras devem ser consideradas do insumo vinculado. Importante salientar que só é possível vincular um insumo diferente para os itens 100% material.

NCM: Campo com muita influência pois é no NCM que configuramos a regra de IPI a ser adotada.

Código de Aplicação (Material): Este item assim como o Código de Aplicação (Serviço) contém as regras de formação de base de cálculo de cada imposto e possuem um importante vínculo com os CFOPs.

Unidade e Quantidade: São campos relacionados ao insumo vinculado que serão exportados para o Módulo de Materiais e depois para o Livro Fiscal. O campo Quantidade tem influência direta no valor unitário do insumo vinculado por isso deve ser observado com muita atenção.

Valor Total sem IPI: Este campo só pode ser alterado pelo usuário nos casos em que houver substituição tributária na regra de ICMS do item e a opção “Adicionar Substituição Tributária ao valor da nota?“ estiver desmarcada, pois, neste caso o sistema irá solicitar ao usuário que informe o valor do item sem a aplicação de impostos para então calcular corretamente a substituição. Nos casos em que não há substituição o sistema faz o cálculo inverso através da alíquota para descobrir valor sem IPI e em seguida calcula o valor correto de IPI.

O cálculo dos impostos da Nota Fiscal não é automático, sendo necessário utilizar o botão “calcula impostos” na pasta de tributação ou o botão “Calcular Todos” na tela "Itens da Medição".

Na grid onde são mostrados os impostos e retenções, existe um campo chamado “Manter base?”, a função deste campo é possibilitar a definição da base de cálculo dos impostos que serão gravados após calcular os impostos novamente.

Integração Empreiteiros X Materiais X Tributos

A integração entre os Módulos Contratos de Empreiteiros, Administração de Materiais e Tributação Fiscal depende de algumas configurações, a começar pela inclusão de um tipo de movimento específico para a integração e posteriormente à inclusão de um código de ação especialmente criado para esta integração.

O tipo de movimentação deve ser entrada e é cadastrado no Módulo de Materiais, a opção "Integra com o Empreiteiros" deve estar marcada sendo recomendado que sua descrição indique que é um tipo de movimento utilizado para integração.

O código de ação integrador é cadastrado no Global Mega e deve obrigatoriamente fazer integração com o Módulo de Tributação Fiscal e não deve integrar com o contas a pagar além disso o tipo de ação deve ser "Recebimento de mercadorias" (RECEB).

Na pasta Recebimento/Movimentação o vínculo com Pedido/Contrato não deve ser obrigatório e deve ser selecionado o tipo de movimento cadastrado anteriormente no Módulo de Materiais.

O código de ação integrador deve ser vinculado ao código de ação utilizado para entrada de documentos do Módulo de Empreiteiros (do tipo EMPDC). Para isso basta editar o código de ação que normalmente é vinculado este código de ação na pasta "Empreiteiros".

Com as configurações prontas é possível integrar as notas fiscais do Módulo de Empreiteiros que possuem impostos calculados com o livro fiscal de entradas. Esta integração ocorre em duas partes. A primeira ocorre através do botão “Gerar CPAG/TRF” que fica na aba documentos da tela de contratos do Módulo de Empreiteiros.

Ao selecionar a opção “Gerar CPAG/TRF” (utilizando um código de ação que integra com o Módulo de Tributos), este documento será integrado primeiramente com o Módulo de Materiais, onde será possível visualizar o mesmo.

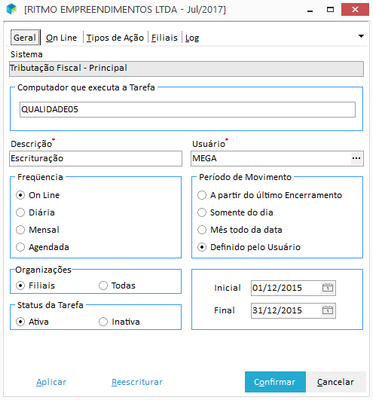

A segunda parte da integração ocorre no Módulo de Tributos onde deve ser configurado e realizado o processo de integração no menu Utilidades / Integração. Na tela de configuração devem ser definidos os tipos de documentos a serem integrados, a Máquina e o Usuário que estão acionando o processo de integração além do período em que as notas que se deseja escriturar foram lançadas. O Status da tarefa deve ser alterado para “Ativa” e encerrada a integração deve ser alterada novamente para “Inativa”.

Para conferir se o documento foi devidamente integrado com o Módulo de Tributação Fiscal basta visualizar o documento na tela de movimentos fiscais de entrada.