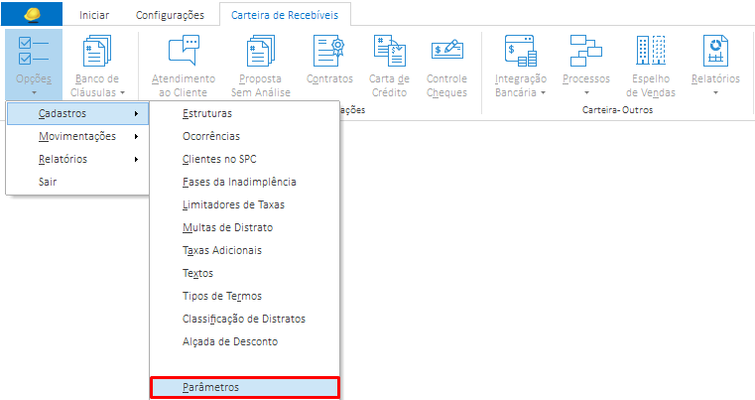

Cadastros - Parâmetros

Parâmetros

Tela de configuração dos parâmetros referentes aos processos do Carteira de Recebíveis, sendo divididas em três guias: Geral, Contabilidade / Venda e Parâmetros Adicionais.

Geral

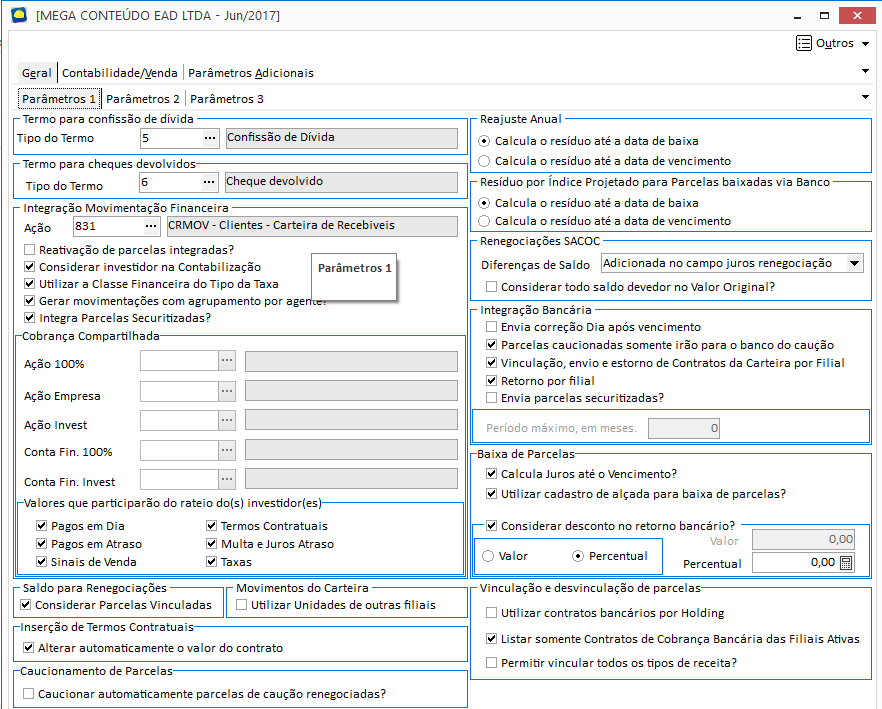

Parâmetros 1

Termo para Confissão de Dívida é utilizado na wizard de confissão de dívida do módulo Carteira de Recebíveis para que seja informado como serão as parcelas que o cliente continua a dever para a empresa.

Termo para Cheques Devolvidos é utilizado na tela de cheques do módulo Carteira de Recebíveis para que seja informado qual termo deverá ser gerado em caso de devolução de cheques.

Integração Movimentação Financeira as Classes Financeiras devem estar previamente cadastradas no Financeiro e os Códigos de Ação em Configurações no Global do Mega.

Reativação de Parcelas Integradas? Parâmetro através do qual o usuário define se as parcelas já integradas com o financeiro podem ou não ser reativadas. Como padrão este parâmetro virá marcado, ficando a cargo de cada empresa decidir como vai utilizá-lo.

Caso o parâmetro esteja marcado, o sistema irá permitir que parcelas já integradas com o financeiro sejam reativadas.

Com o parâmetro desmarcado, ao tentar reativar uma parcela ou apagar uma antecipação, caso a parcela já esteja integrada com o financeiro, o sistema irá mostrar uma mensagem informando a situação da parcela e não permitirá a reativação.

Considera o percentual de participação do Bloco: Selecionado, será considerado para todos os blocos o percentual de participação. Caso não tenha nenhum cadastrado em algum bloco, serão considerados 100% (cem por cento) na integração.

Utilizar a Classe Financeira do Tipo da Taxa: Caso marcado, utilizará a classe informada no cadastro de tipo de Taxas Adicionais e irá gerar um movimento financeiro para cada classe financeira (termo e contrato). Caso desmarcado, utilizará a classe financeira informada na classificação dos contratos associados para a movimentação financeira e irá gerar somente um movimento financeiro (contrato).

Gerar movimentações com agrupamento por agente? Caso marcado, a movimentação financeira será realizada utilizando os agentes individualizados. Caso desmarcado, será utilizado o agente especial de Movimento a Vista, cadastrado através do Global – Configuração – Parâmetros – Financeiro – (Editar) – Guia Agentes Especiais.

Integra Parcelas Securitizadas?: Indica se parcelas securitizadas poderão ser integradas na movimentação financeira.

Ação 100%: Código de ação referente ao movimento que terá 100% dos valores.

Ação invest.: Código de ação referente ao percentual do Investidor.

Conta Fin. 100%: Conta Financeira onde será movimentado o valor referente ao movimento 100.

Conta Fin. Invest.: Conta Financeira onde será movimentado o valor referente ao perc. dos investidores.

Valores que participarão do rateio do(s) investidor(es): indicam os valores que farão parte do rateios dos investidores na movimentação financeira, caso um desses checkboxes esteja desmarcado o valor referente a este checkbox será considerado apenas no movimento/rateio da filial.

Valores referentes a pagamentos a maior (Carta de Crédito) não são considerados nos movimentos/rateios do investidor, serão considerados totalmente no rateio da filial.

Considerar Parcelas Vinculadas: Parâmetro através do qual o usuário irá definir se parcelas vinculadas e transmitidas a banco devem fazer parte do saldo a renegociar. Com esta opção ficará a cargo de cada empresa decidir se estas parcelas devem ou não participar do saldo.

Utilizar Unidades de outras filiais: Com esse parâmetro habilitado, é possível utilizar as unidades de outras filiais para a movimentação do Carteira de Recebíveis, como por exemplo, inclusão de propostas, geração de contratos e integração com o financeiro.

Utilizar contratos bancários por Holding: Esse parâmetro quando marcado, desmarca automaticamente os parâmetros “Filtrar contratos bancários pela filial logada”, “Vinculação, envio e estorno por filial” e “Retorno por filial”, pois todos esses parâmetros impactam no processo de envio e retorno.

Caso este parâmetro venha a ser utilizado, este deverá estar marcado tanto na Holding quanto nas filiais que terão suas parcelas vinculadas.

O parâmetro em questão serve para que seja possível gerar uma remessa única com um contrato bancário e com várias contas financeiras vinculadas a ele.

Filtrar contratos bancários pela filial logada: Permite filtrar os contratos bancários pela filial logada.

Permitir vincular todos os tipos de receita? Com este parâmetro marcado, o sistema permite na hora da vinculação de parcelas através do módulo Carteira > Menu Integração Bancária > Opção Vincula Parcelas, que sejam mostradas parcelas com qualquer tipo de receita.

Alterar automaticamente o valor do contrato: A finalidade deste campo, quando marcado, será atualizar o valor do contrato automaticamente, quando na tela edição de termos for criado um termo Aditivo “Altera valor do contrato”. Ainda habilitado também irá bloquear a edição manual do valor do contrato. Se estiver desmarcado, será possível alterar o valor do contrato manualmente na tela de edição do contrato e ao criar / excluir um novo termo, o valor do contrato não será alterado automaticamente.

Caucionar automaticamente parcelas de caução renegociadas? Com este parâmetro marcado, o sistema vincula automaticamente as parcelas criadas em uma renegociação ao mesmo contrato de caução das parcelas de origem.

Este parâmetro impacta na amortização onde vincula as parcelas criadas após a aplicação de amortização ao mesmo contrato caução da parcela de origem.

Calcula juros até o Vencimento? Se habilitado, os juros serão calculados até a data de vencimento da parcela.

Caso esteja desabilitado, os juros serão calculados até a data de baixa da parcela.

O valor deste parâmetro será utilizado como padrão na inserção de contratos.

Considera desconto no retorno bancário: Caso selecionada a opção 'Valor', permite baixar a parcela desde que o 'valor do desconto' informado no retorno bancário seja menor ou igual ao limite de valor estabelecido no campo 'Valor'. Caso selecionada a opção 'Percentual', permite baixar a parcela desde que o 'valor do desconto' informado no retorno bancário seja menor ou igual ao limite de valor, calculado sobre o percentual estabelecido no campo 'Percentual'.

Se o desconto estiver fora do limite, as parcelas não serão baixadas, e será mostrado na tela do assistente de remessa e retorno bancário, onde será possível ver o motivo da parcela não ter sido baixada.

Reajuste Anual: Parâmetro que permite a escolha da forma de cálculo usado para os resíduos, que pode ser: até a data de baixa ou até a data de vencimento.

Geração de Resíduo de Cobrança: Parâmetro que permite a escolha de calcular ou não resíduo de índice projetado sobre o valor pago de correção de atraso. Tal correção só ocorrerá caso no parâmetro Reajuste Anual o cálculo seja até a data de vencimento.

Renegociações SACOC

Diferenças de Saldo: Parâmetro que serve para atender casos em que o cliente necessita que após uma renegociação SACOC, o valor de acréscimo ou diminuição seja transformado em valor original nas novas parcelas e que façam parte do saldo contábil já no momento da renegociação.

O parâmetro poderá ser cadastrado por filial e por padrão terá a opção “Adicionada no campo juros renegociação”. A outra opção “Adicionada no campo de VO” fará com que para todas as próximas renegociações SACOC efetuadas, caso haja diferença de saldo, esta seja colocada como valor original nas novas parcelas e consequentemente o saldo contábil irá considerar estes novos valores já no momento da aprovação da renegociação.

A seguir, um exemplo de renegociação que irá ilustrar a diferença entre as duas formas de incorporar a diferença nas novas parcelas. Exemplo:

Renegociação de 1 parcela de R$1.000,00 de VO, com juros de R$100,00 e VM de R$70,00.

Total a ser renegociado de R$1.170,00.

Parcela após a renegociação de R$ 1.200,00.

Utilizando a primeira opção, a nova parcela será criada com R$1.000,00 de VO, R$100,00 de juros, R$70,00 de VM e R$30,00 de juros renegociação. Estes R$30,00 serão considerados na contabilidade apenas no seu recebimento, porém se a opção na filial for “Adicionada no campo de VO”, então a nova parcela será criada com R$1.030,00 de VO, R$100,00 de juros e R$70,00 de VM. Os R$30,00 que foram adicionados ao VO, farão parte do saldo contábil a partir do momento da aprovação da renegociação.

As alterações acima, quando da marcação ou não do parâmetro, só irão influenciar as renegociações que ainda não estão aprovadas, caso haja necessidade de alterar parcelas já criadas por renegociações, estas devem ser postas em estudo e novamente aprovadas.

Considerar todo saldo devedor no Valor original: Com esta opção marcada, ao realizar renegociações SACOC, os valores de correção, juros, resíduos de cobrança e renegociações serão incorporados no valor original da parcela.

Gerar antecipações com status "APROVADA": Caso este parâmetro esteja marcado (situação padrão), ao inserir uma antecipação nos contratos do módulo Carteira de Recebíveis, o status inicial desta será aprovada, ou seja, não será possível editar antecipações depois de inseridas, para realizar qualquer alteração na antecipação, a mesma deverá ser excluída, reativando assim as parcelas e gerar uma nova antecipação com os dados corretos.

Caso desmarcado, ao inserir uma antecipação, o status inicial desta será "Em Estudo" e será possível realizar alterações nos dados da antecipação, como data de baixa, taxa de descapitalização, taxa de bonificação, receita na baixa, valor pago.

Integração Bancária

Envia correção Dia após vencimento: parâmetro que indica se será ou não enviado ao banco o valor de correção diária da parcela após o vencimento. Com o parâmetro desmarcado, o sistema envia ao banco o valor da parcela corrigido até o vencimento e caso a parcela seja paga após o vencimento, é cobrado multa e mora.

Se esta opção estiver marcada, o sistema irá enviar também o valor de correção da parcela referente a um dia, para que seja cobrada a correção dos dias de atraso.

Por exemplo, parcela com vencimento em 14/10/2005 com valor corrigido até o vencimento de R$ 1.500,00, o sistema irá calcular o valor de correção do dia 14 até o dia 15/10/2005 (R$ 2,00) e enviará ao banco, caso a parcela seja paga em atraso. O cliente deverá pagar, além do valor da parcela, multa e mora, também o valor da correção de R$ 2,00 por dia de atraso.

Só existirá valor de correção diária se o contrato ou parcela possuir a opção de baixa com pró-rata ou a opção de pró-rata em atraso. No retorno bancário estes valores de correção diária após o vencimento serão identificados e baixados normalmente como correção.

Este parâmetro pode ser definido por filial e por padrão esta opção estará desmarcada, sendo necessário o cadastro em todos os contratos em que haja necessidade.

Parcelas caucionadas somente irão para o banco do caução: Indica se as parcelas de caução poderão ser vinculadas apenas a conta financeira do caução.

Vinculação, envio e estorno por filial: Indica se a vinculação, envio e estorno serão processadas por filial.

Retorno por filial: Indica que o retorno será processo por filial.

Envia parcelas securitizadas?: Caso o parâmetro estiver habilitado, será possível enviar parcelas securitizadas no processo de Office Banking.

Período máximo, em meses: Informar a quantidade de meses que deverá considerar as parcelas securitizada. Definir um limite para envio das parcelas securitizadas, onde será informado a quantidade de meses a partir da data que está sendo feito o envio das parcelas.

Caso definido 0-zero, deverá ignorar o parâmetro de quantidade máxima de meses definido, ou seja, deverá enviar todas as parcelas securitizadas.

Caso esteja definido 1 ou mais, deverá incrementar a quantidade de meses que foram definidos nos parâmetros considerando parcelas que vençam até esta data.

Esta regra é válida somente para parcelas que vençam posteriormente a data atual, data que esteja sendo feito o envio e retorno.

Exemplo: Definido 1 para o parâmetro de quantidade máxima de meses, ao fazer o envio de remessa no mês de Dezembro/2015, serão consideradas parcelas securitizadas com vencimento até Janeiro/2016, será considerado sempre o mês cheio.

Serasa

Dias para a negativação: Indica a quantidade de dias para que o cliente seja negativado, após envio ao Serasa, este parâmetro irá influenciar no status das parcelas (explicado em seguida);

Logon: é a identificação da empresa no cadastro do Serasa (Será usado no Header do arquivo);

Diretório padrão para geração do arquivo: é caminho padrão para exportação do arquivo de envio para o Serasa.

Permitir o envio de Parcelas de Contratos no Jurídico?: Permite enviar para a Serasa, o contrato que tiver ocorrência de Contrato no Jurídico em aberto.

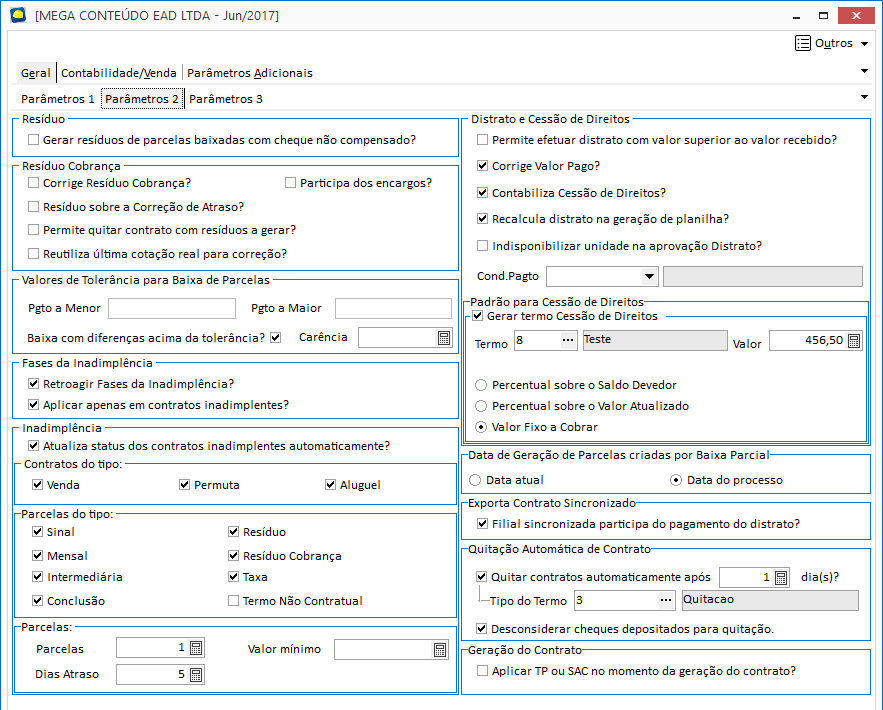

Parâmetros 2

Gerar resíduo de parcelas baixadas com cheque não compensado? Caso habilitado, irá gerar resíduo das parcelas baixadas com cheque que ainda não foram compensados.

Corrige Resíduo Cobrança? Índice se os valores à gerar de resíduo cobrança corrigidos.

Resíduo sobre a Correção de Atraso? Caso marcado, irá calcular o resíduo sobre a correção de atraso paga com índice projetado.

Permite quitar contrato com resíduos a gerar? Se habilitado, será possível quitar o contrato mesmo com resíduo de cobrança à gerar.

Reutiliza última cotação real para correção? Caso marcado, irá reutilizar a última cotação real para correção do resíduo de cobrança.

Pagamentos a menor: O valor pago a menor será dado como desconto, dependendo da "tolerância" cadastrada. Ex: Se o valor pago a menor for igual ou inferior a R$ 5,00, o sistema grava esta diferença como desconto e faz a baixa da parcela normalmente. Para diferenças acima deste valor, o sistema faz uma baixa parcial, desdobrando a parcela em duas. Em retornos de cobranças bancárias, descontos identificados não são considerados como pagamentos a menor.

Pagamentos a maior: O valor pago a maior será gravado como multa, dependendo da "tolerância" cadastrada.

Ex: Se o valor pago a maior for igual ou superior a R$ 5,00, o sistema grava esta diferença como multa e faz a baixa da parcela normalmente. Para diferenças acima deste valor, o sistema grava um crédito ao cliente (aditivo em uma carta de crédito), que será abatido na próxima parcela.

Baixa com diferenças acima da tolerância? Parâmetro, através do qual o usuário pode definir a forma que o retorno bancário irá tratar as baixas com valores que tiverem diferenças entre o valor retornado do banco e o valor calculado no sistema. Como padrão este novo parâmetro virá marcado, ficando a cargo de cada empresa decidir como vai utilizá-lo.

Caso o parâmetro esteja marcado, o sistema irá executar a baixa independente dos valores de tolerância, realizando baixa total, baixa parcial ou baixa total com aditivo de carta de crédito, dependendo dos valores calculados.

Com o parâmetro desmarcado, o sistema não fará as baixas caso o valor retornado pelo banco seja diferente do valor calculado pelo sistema e esta diferença seja maior que a tolerância estabelecida pelos parâmetros de pagamento a menor e a maior.

Carência de Atraso: Parâmetro que irá definir o número de dias de carência para pagamento da parcela sem multa e mora, caso o pagamento seja feito fora da carência, será cobrada a multa e também a mora de todos os dias de atraso. Por exemplo, parcela com vencimento em 14/10/2005 com carência de 5 dias, se a parcela for paga até dia 19/10/2005 não será cobrada multa e nem mora, se for paga dia 20/10/2005, será cobrada multa e mora de 6 dias. Se o final da carência for feriado ou final de semana, a carência se estenderá até o próximo dia útil. Já se os dias decorrentes da carência estiverem em finais de semana ou feriados, estes dias contarão normalmente.

O parâmetro poderá ser cadastrado por filial e replicado nos contratos já existentes. Este processo não será automático, ou seja, será necessário cadastrar a carência em todos os contratos em que haja necessidade. Se a carência não for cadastrada nos contratos, nada será alterado nos cálculos já existentes de baixa de parcelas.

Na inclusão de contratos, o sistema irá trazer para a carência do contrato, o que estiver cadastrado como padrão para a filial, podendo ser alterado pelo usuário.

A carência de multa do contrato poderá ser enviada para banco como uma instrução para pagamento via boleto bancário. Desta forma os pagamentos feitos diretamente na Carteira de Recebíveis, e os feitos via banco serão calculados igualmente.

Fases da Inadimplência

Retroagir Fases da Inadimplência? Este parâmetro será considerado na geração de ocorrências de fase da inadimplência e indica se o processo deverá retroagir as fases.

Aplicar apenas em contratos inadimplentes? Caso desmarcado este parâmetro irá possibilitar a que as fases da inadimplência apresentem resultados também para contratos não inadimplentes ou seja contratos com status ativo, caso marcado irá possibilitar as fases da inadimplência apenas nos contratos inadimplentes.

Inadimplência

Atualiza status dos contratos inadimplentes automaticamente? Durante o processo noturno que é executado automaticamente para atualizar a base de inadimplência da carteira, os contratos identificados com parcelas em atraso, poderão ter o status alterado automaticamente para “Inadimplente” ao invés de apenas serem listados para que um usuário realize este processo manualmente. Para que a alteração do status do contrato seja realizada, os dados de inadimplência deverão atender aos parâmetros abaixo:

Contratos do tipo: Tipos de contratos que serão alterados automaticamente para Inadimplente, podendo ser: “Venda”, “Permuta” e “Aluguel”.

Parcelas do tipo: Tipos de parcelas que são avaliadas, podendo ser: “Sinal”, “Mensal”, “Intermediária”, “Conclusão”, “Resíduo”, “Resíduo de Cobrança” e “Taxa”.

Parcelas: Quantidade mínima de parcelas em atraso para que o contrato seja considerado como inadimplente.

Dias Atraso: Quantidade mínima de dias em atraso para que o contrato seja considerado como inadimplente.

Valor mínimo: Valor total mínimo para que o contrato seja considerado como inadimplente.

Distratos e Cessão de Direitos

Permite efetuar distrato com valor superior ao valor recebido? Indica se poderá realizar o pagamento de distrato com valor maior que o valor recebido.

Corrige Valor Pago? Indica se o valor pago será corrigido ou não no momento do distrato. Esta opção virá sempre marcada como padrão, podendo ser alterada.

Contabiliza Cessão de Direitos? Ao selecionar essa opção o processo de Apropriação Imobiliária irá contabilizar os contratos com Cessão de Direitos.

Recalcula distrato na geração de planilha? Caso marcado, o valor do distrato será recalculado ao realizar o processo de geração de planilha.

Indisponibilizar a unidade na aprovação do distrato?: Se marcado, ao aprovarmos um distrato, a unidade continuará indisponível até que o usuário insira uma ocorrência de disponibilização da unidade.

Padrão para Cessão de Direitos

Gerar termo Cessão de Direitos: Caso o parâmetro marcado na filial, as informações configuradas na tela de parâmetros serão apresentadas como padrão, mas estas podem ser alteradas na própria wizard de cessão de direitos.

Termo: Código do termo a ser gerado com a cessão de direitos.

Valor/Perc.: Valor do termo ou do percentual que será usado para calcular o valor dependendo do tipo de cálculo escolhido (Percentual sobre o Saldo Devedor, Percentual sobre o Valor Atualizado ou Valor Fixo a Cobrar).

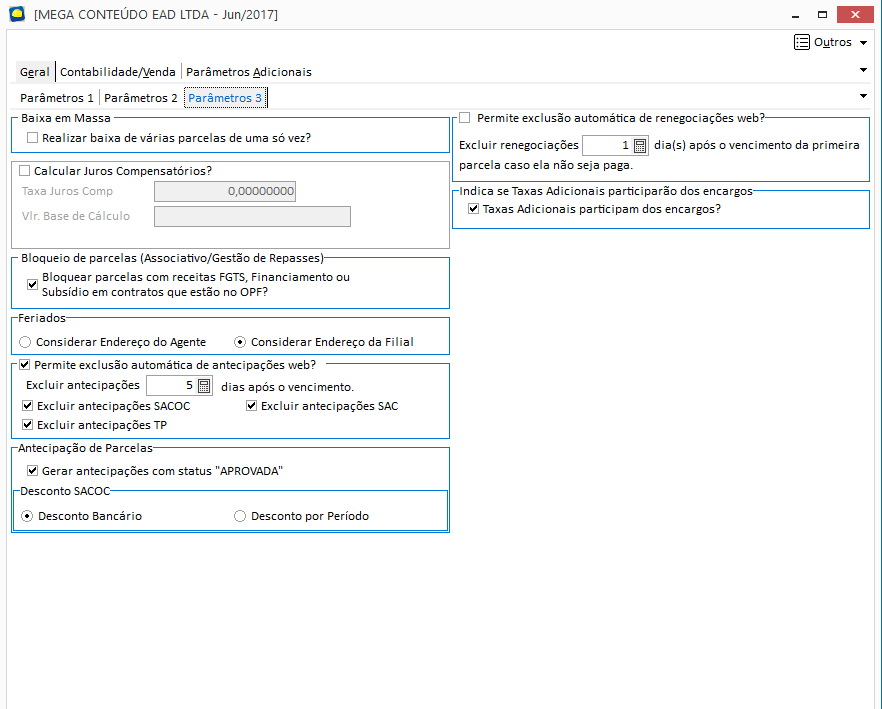

Taxas Adicionais participam dos encargos? Ao selecionar esse parâmetro, as taxas adicionais serão somadas ao valor original e a correção. Havendo caso de cobrança de multa e mora, as taxas adicionais participarão da somatória.

Data de Geração de Parcelas criadas por Baixa Parcial: Este parâmetro pode assumir dois valores, data do processo ou data atual.

O mesmo impactará na baixa parcial de parcelas, onde a data de geração das parcelas criadas receberão a data da baixa ou a data atual de geração da baixa.

Filial sincronizada participa do pagamento do distrato? Este parâmetro irá definir se a filial que possui contratos sincronizados participará do pagamento de distratos, ou seja, os valores a pagar referente a distrato poderão, ou não, ser descontados na filial sincronizada.

Aplicar TP ou SAC no momento da geração do contrato: Indica se as amortizações TP ou SAC serão aplicadas juntamente com a geração do contrato.

Quitação Automática do contrato: É possível a quitação de contratos sem saldo devedor através de um processo automatizado. Este processo está parametrizado no Carteira de Recebíveis possibilitando a ativação ou inativação do processo.

Campo numérico: Onde poderá ser cadastrado um período onde o contrato ficará em espera até poder ser quitado pelo processo. Este campo considera somente dias, os quais serão somados a data de baixa, ou seja, se a baixa foi efetuada dia 02/01/2013 e o parâmetro contém o número 5, a quitação somente ocorrerá 5 dias após a baixa, ou seja, no dia 07/01/2013.

Tipo de Termo: Termo que será vinculado ao contrato na quitação automática do contrato.

Desconsiderar cheques depositados para quitação: Quando marcado, os contratos que não possuem saldo em aberto, podem ser quitados mesmo baixados com cheques que ainda não foram compensados.

Parâmetros 3

Baixa em massa

Realizar baixa de várias parcelas de uma só vez?: Permite realizar a baixa de várias parcelas, sendo de qualquer série ou amortização.

Calcular Juros Compensatórios?: Indica se será calculado o Juros compensatórios para as parcelas TP pagas em atraso.

Taxa Juros Comp.: Taxa que será utilizada no cálculo.

Vlr. Base de Cálculo: Valor base que será utilizado no cálculo da correção da amortização da parcela TP.

O valor dos Juros Compensatórios calculados será adicionado ao valor da mora de atraso.

Bloqueio de parcelas (Associativo): Quando marcado este não permitirá baixa, renegociações, vinculo ou geração de parcelas com receitas Fgts, Financiamento ou Subsídio nos contratos que estão renegociados ou Em andamento no Associativo, pois estas parcelas serão baixadas por este processo no Operações Financeiras.

Feriados: Define qual endereço será utilizado para consideração de feriados na baixa de parcelas. Se a opção "Considerar endereço do agente" estiver marcada, será considerado o endereço de cobrança do agente envolvido no contrato. Se a opção "Considerar endereço da filial" estiver marcada, será considerado o endereço cadastrado na filial, dessa forma se o vencimento da parcela for exatamente no dia do feriado e a baixa for realizada no próximo dia útil, não será cobrado multa/atraso.

Permite exclusão automática de antecipações Web? - Este parâmetro é utilizado para a exclusão de antecipações feitas pelo Portal de clientes. Para que seja possível, devemos colocar em quanto dias após o vencimento, a antecipação deverá ser excluída e marcar qual o tipo de antecipação que obedecerá o parâmetro, sendo SACOC, TP, SAC ou ambas.

Antecipação de Parcelas

Desconto Bancário: O período será calculado utilizando o conceito de 'Meses Entre', ou seja, considerar 1 período somente quando o número de dias entre uma data e outra ultrapassar 1 mês.

Exemplo: data de antecipação 25/10/2015 e data de vencimento da parcela em 25/11/2015, considera 1 período para desconto. Se a data de vencimento for antes de 25/11/2015 não será calculado o desconto, pois o período é inferior a 1 mês.

Desconto por Período: Considerar como 1 período sempre quando houver uma mudança de mês.

Exemplo: data de antecipação em 25/10/2015 e data de vencimento da parcela em 01/11/2015 considera 1 período para desconto, isto porque a data da antecipação está sendo feita no mês anterior ao mês de vencimento da parcela. Se a data de vencimento da parcela fosse em 01/12/2015, considera-se 2 períodos para desconto, e assim sucessivamente. Sempre que houver uma quebra no mês a partir da data da antecipação, considera-se 1 período no cálculo de desconto. Este é o conceito utilizado atualmente para o cálculo de antecipação TP.

Tópicos relacionados: